Полное КАСКО: нюансы данного вида страхования, а также покрываемые риски и стоимость

Полис КАСКО включает в себя страхование от различных видов рисков. По количеству рисков страхование по КАСКО бывает полным и частичным.

Полный полис стоит значительно дороже, но при этом он защищает владельца транспортного средства при большинстве страховых случаев.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-14-90 . Это быстро и бесплатно !

Скрыть содержание

«Что такое «Полное» КАСКО?»

Полное КАСКО — это полис, который защищает собственника автомобиля от угона, ущерба и хищения. Следует понимать, что добровольное страхование распространяется только на транспортное средство. Причем только на его базовую комплектацию от производителя. Это означает, что полис КАСКО не покрывает ущерб, причиненный водителю, его пассажирам, вещам и дополнительному оборудованию, которое было установлено владельцем.

Например, если владелец установил новые не стандартные бампера, магнитолу или противоугонную систему и их украли (или повредили), страховая компания не несет за это оборудования никакой ответственности (если это не предусмотрено договором или дополнительными опциями).

Полное КАСКО не защищает водителя и пассажиров при аварии. Также добровольное страхование не распространяется на ДТП с участием третьих лиц – это прерогатива обязательного страхования (ОСАГО).

Если водитель, передвигаясь на застрахованном по ОСАГО и КАСКО автомобиле, станет потерпевшим в ДТП, его автомобиль восстанавливается по полису ОСАГО. Если он станет виновником ДТП, автомобиль восстанавливается по полису КАСКО.

Некоторые страховые компании предлагают купить дополнительные опции вместе с добровольным полисом полное КАСКО. От опций, не входящих в состав приобретаемого пакета можно отказаться. Иногда страхователю предлагают приобрести дополнительные программы, которые расширят спектр предоставляемых ему услуг.

Какие риски покрывает полное КАСКО при страховании автотранспорта:

- Повреждения транспортного средства в результате ДТП. Выплаты производятся как при незначительных повреждениях (царапина, вмятина), так и при полной гибели автомобиля.

- Угон автомобиля. Человек присваивает движимое имущество на время (для передвижения на нем) без умысла его продажи (полного или по частям) или завладения им.

- Хищение транспортного средства. Угон автомобиля с умыслом его продать/отдать (полностью или по частям) или завладеть транспортным средством/его частями (разукомплектовать).

- Кража автомобиля (форма хищения). Тайное хищение транспортного средства (человек угоняет авто в то время, пока хозяин ТС его не видит).

- Повреждения транспортного средства и его комплектующих при попытках хищения или угона.

- Повреждения корпуса автомобиля и его комплектующих.

- Потеря различных частей транспортного средства, комплектующих, узлов и оборудования, входящего в стандартную комплектацию.

- Противоправные деяния третьих лиц в отношении ТС (умышленное и неумышленное повреждение, вандализм).

- Повреждение или уничтожение автомобиля по причине самовозгорания.

- Повреждение или уничтожение ТС по причине поджога третьими лицами.

- Повреждение транспортного средства в результате падения на него различных предметов (кровля, снег, лед, сосульки, град, камни и т.д.).

- Повреждение ТС из-за различных стихийных бедствий (наводнение, паводок, глубокий циклон, оползень, землетрясение и т.д.).

- Повреждения в результате действия и обстоятельств непреодолимой силы – форс-мажора (стихийные бедствия, народные волнения, обстоятельства общественной жизни). Такими действиями признаются стихийные бедствия, не носящие ежегодный характер и обстоятельства, которые владелец ТС не в силах остановить (военные операции, массовые эпидемии, забастовки и т.п.). Эти обстоятельства носят непредвиденный, чрезвычайный и непреодолимый характер.

Подробнее о некоторых рисках, которые компенсирует страховая компания, можете прочитать в статьях:

- Как быть, если попал камень в автомобиль?

- Поцарапали машину во дворе, что делать?

- Как оформить ДТП при наезде на препятствия?

- Сколько составят выплаты при полной гибели автомобиля?

- Возможно ли заменить лобовое и другие стекла по полису КАСКО?

Страховые компании

Услугу полное КАСКО готовы предоставить не много страховых компаний. Большинство собственников предпочитают приобретать частичное добровольное страхование. Особенно это актуально в период экономического кризиса.

Чтобы не попасться на уловки недобросовестных страховых компаний, необходимо серьезно подходить к процессу покупки полиса добровольного страхования полное КАСКО. Существуют специальные агентства, которые рассчитывают рейтинги различных компаний. Об экспертном и народном рейтинге страховых компаний по КАСКО мы писали здесь.

Результаты одного из популярных рейтинговых агентств RAEX(Эксперт РА) по страховым компаниям можно посмотреть по ссылке http://www.raexpert.ru/ratings/insurance/. Результаты не менее популярного рейтингового агентства Inguru можно посмотреть по ссылке http://www.inguru.ru/strahovanie_reitingi.

Страховые компании, предлагающие полное КАСКО:

- СПАО Ингосстрах (дополнительные опции и скидки на страхование другого имущества и жизни в этой СК).

- СГ Макс (возможность выбора выплат без справок, различные сервисные опции и дополнительные программы).

- ОСАО «РЕСО-Гарантия» (дополнительное страхование жизни водителя и пассажиров, эвакуатор при ДТП, эвакуатор со скидкой при поломке, ремонт на дороге, гражданская ответственность, страховка на дополнительное оборудование, скидка на установку сигнализаций и противоугонных систем).

- САО ЭРГО (эвакуатор с места ДТП, действие договора в странах Европы, круглосуточная диспетчерская служба, вызов аварийного комиссара, возможность рассрочки выплаты за полис КАСКО).

- АльфаСтрахование (дополнительные услуги при ДТП, страхование жизни и здоровья, эвакуатор, скидка за малый пробег).

- ПАО «Росгосстрах» (возможность рассрочки, выплаты без сбора справок, выбор СТОА).

- САО «ВСК» (возможность распространения действия полиса на территории СНГ, Китая и Европы, скидки за безаварийную езду и за установку дополнительных противоугонных устройств, скидки отдельным категориям граждан, франшиза, возможность управления дополнительными опциями).

- ООО «ВТБ Страхование» (эвакуатор, услуги аварийного комиссара, техническая помощь на дороге, круглосуточная справка компании, дополнительные услуги, отсутствие приоритетов для ночного хранения автомобиля).

- ОАО «Капитал Страхование» (страховка на дополнительное оборудование, страхование водителей и пассажиров, эвакуатор, услуги аварийного комиссара, юридическая помощь).

- ОАО САК «Эргогарант» (возможность выплат без справок, эвакуатор, франшиза).

Точную стоимость «Полного» КАСКО вы сможете узнать только непосредственно у представителя компании, так как они могут очень сильно отличаться.

Особенности страхования

Добровольное страхование автомобиля может превратиться в выкачивание денег из клиента страховой компании. Чтобы этого не произошло, необходимо следовать нескольким правилам:

- Страховая компания должна быть стабильной по рейтингу RAEX.

- Заранее узнать в офисе СК о всех тарифах, услугах, которые в них входят и дополнительных опциях, оплачивающихся отдельно.

- Выбирать СК по своим запросам, а не наоборот. Не нужно покупать страховку полное КАСКО импульсивно. Следует взвесить все «ЗА» и «ПРОТИВ», поразмыслить какие услуги могут понадобиться, а в каких нет необходимости. Только потом, в соответствии со своими потребностями и желаниями искать подходящую страховую.

- Уточнить у страхового агента все интересующие и непонятные пункты договора. Не стоит стесняться спрашивать у агента простые и вроде бы понятные вопросы. Например, на сайтах многих СК обозначены услуги «Эвакуатор» и «Аварийный комиссар». У некоторых компаний эти услуги включены в стоимость полного тарифа КАСКО, у других эти услуги предоставляется за дополнительную плату.

- Обязательно читать договор перед подписью! Даже самый улыбчивый консультант может «забыть» сообщить о некоторых деталях договора, которые будут трактоваться не в пользу страхователя.

Тариф добровольного автострахования полное КАСКО включает в себя страхование от угона, хищения и ущерба. Многие страховые компании готовы предложить собственникам транспортных средств удобные тарифы-конструкторы. Дополнительные опции и пакеты помогут всегда оставаться на колесах, быстро получать техническую и юридическую помощь, получать выплаты от страховой без справок из ГИБДД.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Вопросы по теме:

- возмещение убытка по каско

- ДТП, европротокол, КАСКО

- Расторжение договора КАСКО

- Тотал при КАСКО

Что такое ОСАГО

Все статьи Страхование автомобиля Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Общение с продавцом Покупка б/у авто: Оформление сделки Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Советы по покупке Покупка б/у авто: с чего начать

Этот вопрос особенно актуален для начинающих водителей. Что такое ОСАГО , что он дает , как его оформить и во сколько это обойдется? Ищем ответы в материале.

Что называется полисом ОСАГО

Полис ОСАГО – это обязательная страховка, которая страхует гражданскую ответственность водителей при ДТП. Потерпевший в аварии гарантированно получает выплату на ремонт автомобиля, а виновный будет ремонтировать машину из собственных средств.

На оформление полиса дается 10 суток после сделки купли-продажи авто. Если упустить этот срок, грозит штраф по статье 19.22 КоАП в размере 1500 — 2000 рублей.

Купить полис можно максимум на год. По окончании срока действия страховку нужно переоформить. С просроченной страховкой ездить нельзя – опять же, последует штраф.

Зачем нужна страховка на машину

Полис ОСАГО значительно облегчает жизнь водителям при ДТП. Пострадавшей стороне не нужно обращаться в суд, чтобы взыскать средства на ремонт машины с виновника. А виновному в аварии не нужно компенсировать потерпевшему ущерб из своих средств.

Максимальный лимит страхового возмещения по ОСАГО составляет 400 тыс. рублей. Обычно этой суммы достаточно, чтобы покрыть ущерб потерпевшей стороне. Но если урон причинен на большую сумму, доплачивать нужную для ремонта сумму виновник аварии будет из своего кармана.

Если в аварии пострадают пешеходы, они также получат компенсацию по ОСАГО.

Но полис не покроет ущерб, нанесенный культурным ценностям и антиквариату, – водителю придется оплачивать его самостоятельно. Кроме того, по ОСАГО не выплачивается моральный вред.

Все риски, при которых полис не покроет ущерб, обозначены в статье 6 Закона «Об ОСАГО» .

Сколько стоит полис ОСАГО

Тарифы для расчета стоимости ОСАГО установлены Центральным банком РФ . Страховщики не вправе их превышать.

Расчет стоимости полиса осуществляется по следующим коэффициентам:

- Базовый тариф (ТБ) , назначаемый в соответствии с категорией машины. Для категории В минимальный тариф в 2022 году составляет 2 224 рубля, а максимальный – 5 980 рублей.

- Территориальный тариф (КТ) , который зависит от региона регистрации владельца авто. Его пределы – от 0,64 до 1,99.

- Тариф безаварийности (КБМ) , который зависит от того, попадал водитель в ДТП за год действия договора или нет. Максимально за безаварийную езду можно получить 50% скидки.

- Тариф водительского стажа и возраста страхователя (КВС). Если водитель молод и ему до 21 года включительно, тариф будет максимальным – 1,92.

- Коэффициент количества лиц, допущенных к управлению (КО) . Если полис ограниченный определенным количеством водителей, тариф в 2022 году будет равен 1, а если не ограниченный – 2,32.

- Тариф мощности авто (КМ) . Размеры ставок будут следующими: до 50 л. с. – 0,6; 50-70 л. с. – 1; 70-100 л. с. – 1,1; 100-120 л. с. – 1,2; 120-150 л. с. – 1,4; более 150 л. с. – 1,6.

- Тариф срока использования авто (КС) . Если машина используется 3 месяца в году, ставка будет – 0,5, а если 10 месяцев и более – 1.

Чтобы рассчитать стоимость ОСАГО, нужно будет перемножить эти коэффициенты, следуя формуле: Т = ТВ х КТ х КБМ х КВС х КО х КМ х КС .

Покажем на примере. Допустим, водителю 48 лет. Он живет в Московской области (КТ для МО равен 1,56) и имеет стаж вождения более 20 лет. За год автомобилист ни разу не попал в ДТП и хочет застраховать машину категории В с мощностью двигателя более 150 л. с. сроком на 12 месяцев. Смотрим в тарифы Центробанка и умножаем показатели: 5436 х 1,56 х 0,5 х 0,94 х 1 х 1,6 х 1 = 6377,10 рублей.

Из-за большого количества тарифов и индивидуальных условий оформления страховки, назвать конкретные цены на полис невозможно. Но можно узнать стоимость ОСАГО по госномеру авто, не запариваясь с формулой и таблицей Центробанка. Как именно, расскажем ниже.

Где и как оформляется ОСАГО

Оформить полис ОСАГО можно двумя способами – обратиться в офис страховщика или заказать через интернет.

Из документов в обоих случаях понадобится:

- гражданский паспорт;

- документ о праве собственности на машину (договор купли-продажи, дарения, свидетельство о праве наследования);

- ПТС и СТС на машину;

- водительские права всех лиц, допущенных к управлению авто и которых нужно будет вписать в полис.

Ранее требовалась диагностическая карта о пройденном техосмотре, но 22 августа 2021 года это требование отменили.

При оформлении в офисе специалист страховой компании внесет все данные, рассчитает стоимость полиса и после оплаты выдаст страховку. Действовать ОСАГО начнет уже на следующий день.

При оформлении на сайте данные из документов придется вбивать самостоятельно. После оплаты электронный полис появится в личном кабинете заказчика. Страховку можно будет скачать на смартфон и прямо с экрана телефона предъявлять сотруднику ГИБДД. Действовать страховка начнет через 3 дня после покупки.

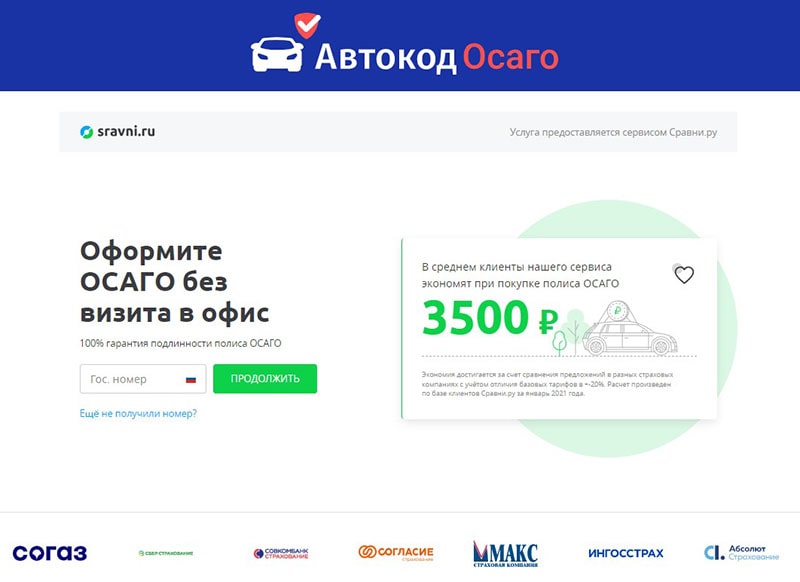

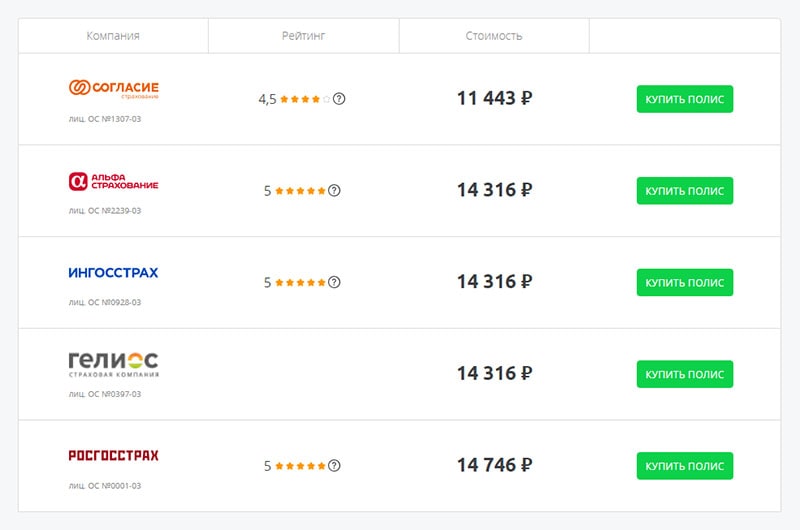

Минус этих двух способов – отсутствие возможности сравнить цены в разных страховых компаниях и выбрать выгодный вариант. Поэтому лучше воспользоваться специальным агрегатором «Автокод ОСАГО» .

Сервис показывает предложения разных страховых компаний и позволяет купить ОСАГО с экономией до 3 500 рублей.

Из документов для оформления страховки понадобятся права, гражданский паспорт, СТС и ПТС. Данные автомобиля отобразятся автоматически после ввода госномера.

После оплаты полис придет на электронную почту и сразу же начнет отображаться в базах ГИБДД и РСА. При желании полис можно распечатать на принтере.

Что будет, если не оформить ОСАГО

Ездить без ОСАГО в России запрещается, иначе при остановке на дороге инспектор выпишет штраф 800 рублей по статье 12.37 КоАП .

Если автовладелец оформил полис, но забыл дома, взыскание составит 500 рублей. Такой же штраф назначат водителю, не вписанному в страховку на авто, которым он управляет. Оплатить штрафы по госномеру ТС, номеру водительского удостоверения или номеру постановления можно через сервис «Автокод».

Санкции за повторную езду без страховки не предусмотрены.

Если водитель оформил электронный ОСАГО, инспектор должен проверить наличие страховки по базе. Штрафовать за отсутствие бумажной версии полиса сотрудник ГИБДД не вправе. Водителю достаточно показать PDF-файл со страховкой на телефоне.

Если ОСАГО просрочен или не оформлен, а водитель устроит аварию, ремонтировать свое и чужое авто придется на собственные деньги.

Итак, ОСАГО дает уверенность в том, что в случае ДТП водителю не придется выплачивать ущерб потерпевшему из своего кармана – этим займется страховая компания. А при отсутствии вины водитель гарантированно получит выплату на ремонт своего авто.

Что такое ОСАГО и КАСКО для авто

Коротко расскажем что такое страхование машины по ОСАГО и КАСКО. Чем отличаются для водителей, какие нюансы и являются ли заменяемыми. Максимальная сумма выплат и нужно ли ОСАГО, если есть КАСКО.

Чем отличаются

ОСАГО

Аббревиатура означает «Обязательное Страхование Автомобильной Гражданской Ответственности». Страхуется не личная машина, а собственная ответственность за действия на дороге во время движения или парковки. ОСАГО обязательно для всех. Если его нет — штраф 800 ₽.

Стоимость полиса зависит от мощности автомобиля, региона, имеющего свой коэффициент. Есть повышающие коэффициенты КБМ, если часто попадаете в аварию — платите больше. Если ездите безаварийно — получает скидку-поощрение. Также влияет водительский стаж, возраст и количество допущенных водителей к управлению. Страховка с безграничным количеством водителей обойдётся дороже.

ОСАГО возмещает ущерб имуществу, здоровью и жизни невиновной стороне. Если попали в аварии и Вас признали невиновным, то страховая компания обязана выплатить компенсацию за ремонт машины или сделать его за свой счет. Виновны в аварии — ремонт придется делать самому.

КАСКО

Добровольное автострахование. Оно покрывает полный ущерб собственника автомобиля, даже если он признан виновным в ДТП. Защищает от угона, полного уничтожения авто, стихийных бедствий. Стоимость составляет около 5-6% от цены машины и зависит от её распространенности и вероятности угона.

КАСКО подразумевает несколько вариантов страхования — полное и частичное, которые имеют разные условия. Разумнее с незначительными повреждениями самостоятельно обращаться в автосервис и ремонт проводить за свои деньги. А в страховую компанию обращаться за компенсацией более существенного ущерба.

Основные отличия

- ОСАГО оформлять нужно обязательно , без него невозможно вождение. КАСКО – добровольное дело.

- Действие ОСАГО распространяется на имущество пострадавшего в ДТП или иной аварии, но не покрывает ущерба владельца страховки.

- КАСКО имеет широкие возможности. Страховой полис может распространяться на повреждение авто, хищение, пожары, падение различных предметов, деревьев. Полная сумма страховки выплачивается также при уничтожении авто любым способом.

- По ОСАГО имеется четко определенный лимит выплат, КАСКО действует более гибко, т.е. нет фиксированных сумм выплат.

- Стоит страховка КАСКО значительно выше. Стоимость ОСАГО регулируется государством, она фиксированная, а цена КАСКО зависит от множества факторов и расценок компаний, которые её предлагают.

Какой ущерб покрывает

Страховка ОСАГО покрывает расходы пострадавшего в ДТП, включая повреждения автомобиля, вред здоровью и смертельный исход. В последнем случае правопреемники погибшего получат максимальную фиксированную сумму , обозначенную законом — 500 000 ₽.

При заключении КАСКО у автолюбителя есть возможность оформить расширенную страховку, включив в нее стандартные положения (защита от повреждений или кражи) и детально указать потенциальные риски. Застраховать машину можно от угона, кражи отдельных элементов, например, колес, от стихийных бедствий, утопления, пожара.

По КАСКО не всегда легко получить выплаты , особенно максимальные. Потребуется собрать необходимые данные и исключить нарушения пунктов договора со страховой компанией. Если страхователь сможет доказать, что автолюбитель сознательно оформил документы на свой автомобиль с целью дальнейшего повреждения или уничтожения, страховка не будет выплачена. Сам человек будет осужден за заведомо мошеннические действия.

- Нарушение условий договора.

- Не прохождение технического осмотра перед получением полиса.

- Пьянство за рулем, употребление наркотических средств.

- Сознательное нарушение правил дорожного движения, лихачество.

- Отсутствие прав на вождение автомобиля и многое другое.

Максимальная сумма выплат

Предельная выплата по ОСАГО в 2023 году при повреждении автомобиля составляет 400 000 ₽, а при нанесении вреда жизни и здоровью человека – 500 тысяч. Это максимальные цифры, но на уровень выплат влияют степень износа автомобиля, его рыночная цена на момент ДТП, характер и объем повреждений.

Получается, если автомобиль не свеж, то при установке нового бампера взамен разбитого пострадавшему придется доплачивать разницу из своего кармана . Для владельцев дорогих машин это неприемлемо. В большинстве случаев «взять ремонт» намного выгоднее, чем «взять деньги», особенно если автомобиль на гарантии — страховщик обязан оплатить ремонт у официального дилера. На денежное возмещение ремонт такого же объема вряд ли получится выполнить.

Размер реальных выплат может существенно отличаться от максимальных. Выплаты по европротоколу (без оформления ГИБДД) составляют до 100 000 ₽.

По закону РФ срок на выплату составляет 20 дней без учета выходных и праздников. У пострадавшего есть право потребовать не выплату реальных денежных средств, а компенсацию в виде ремонта поврежденной машины. Государство не регулирует максимальные выплаты по КАСКО, т.к. это добровольный вид страхования. Получить предельную сумму можно только при точном соблюдении всех пунктов, указанных при оформлении документов, т.е. не просто.

Теоретически по КАСКО владелец должен получить возмещение в виде стоимости автомобиля. Но она никогда не бывает полной, ведь учитываются многочисленные факторы. Например, уровень износа, наличие дефектов, амортизация авто, которая начинает отсчитываться с момента заключения договора.

Нужно ли ОСАГО, если есть КАСКО

Заключение договора ОСАГО необходимо и является обязательным. Если автолюбитель имеет ОСАГО, КАСКО заключают по собственному желанию – это не обязательно.

Нужно учитывать разницу в обоих видах автострахования. Одна покрывает ущерб водителя, но не возмещает риски и расходы по повреждению другого автомобиля и тем более здоровья человека. Вторая страховка возмещает ущербы пострадавшему, но не покрывает расходов на восстановление машины владельца страховки.

Источник https://avtoguru.pro/strahovanie/kasko/polnoe.html

Источник https://avtocod.ru/chto-takoe-osago

Источник https://amastercar.ru/automaster/autostrahovanie.shtml